华荣股份roe分析

前言

从今天起,认真阅读财报,提升炒股知识。

为什么选华荣股份

根据市赚率选股选出来的。

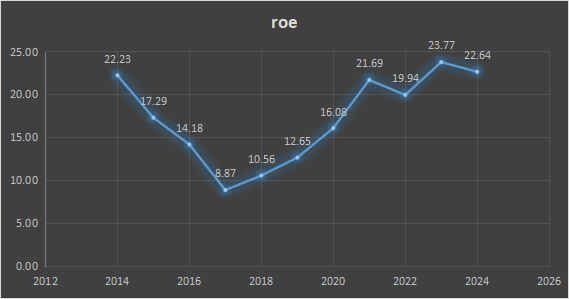

roe

可以看到,近几年roe稳定在20%+,可以说十分不错。

但是历史上,roe分为两个阶段,从2014年的22.23一直下降到17年的8.87,之后从17年的8.87逐步提高到当前的23.

这里,有两个问题需要了解

- 2014年到2017年发生了什么,导致roe下降。

- 2017年之后,又做了什么,roe逐步回归。

2014年到2017年,roe 为什么下降?

首先,分析下为什么下降。

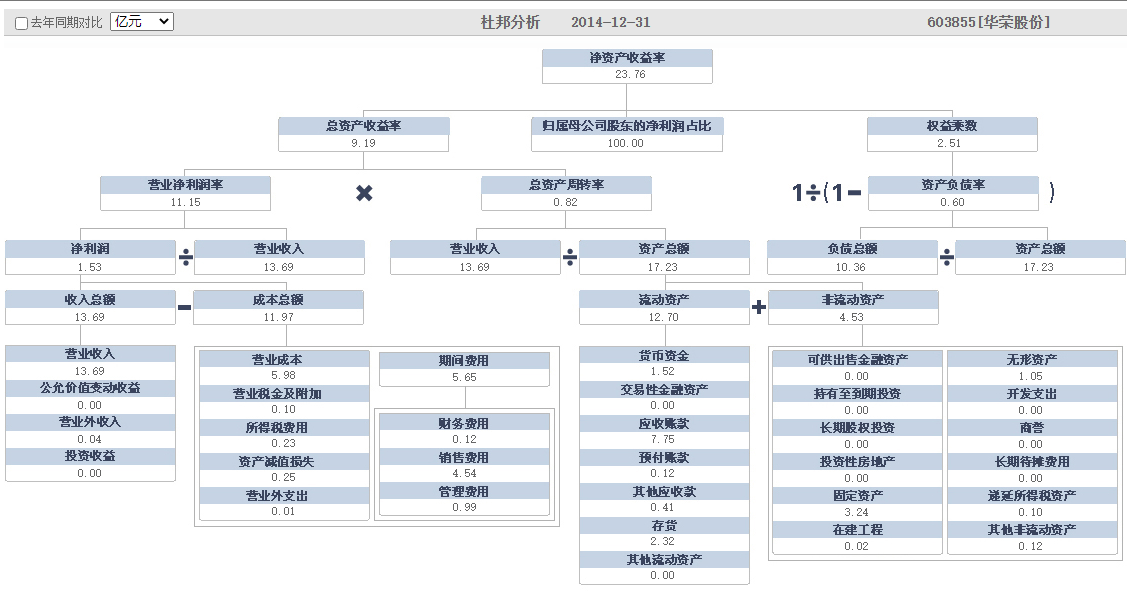

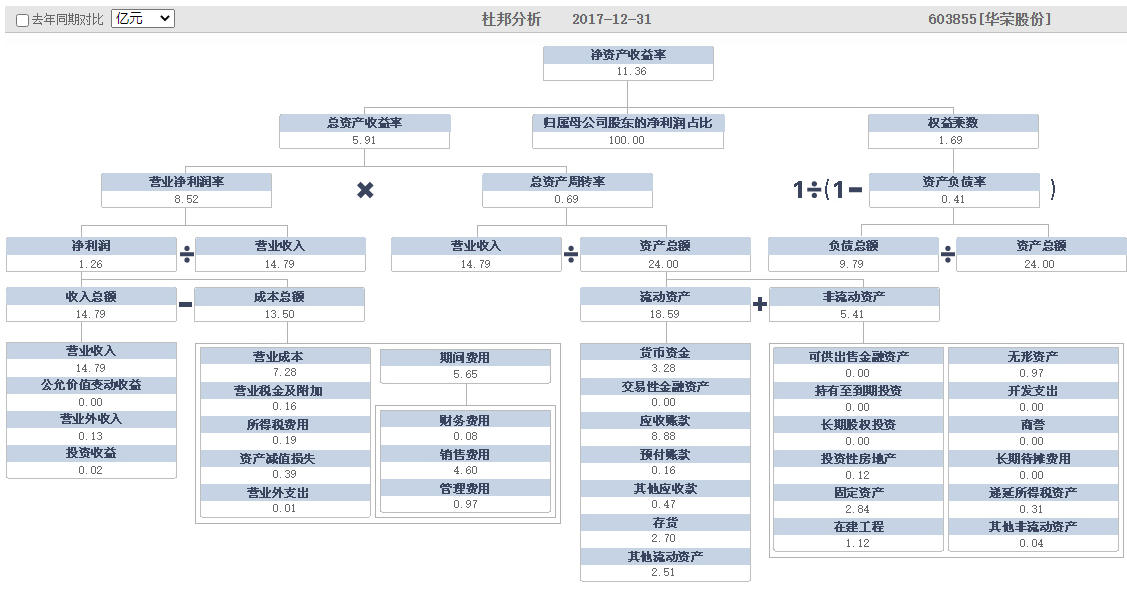

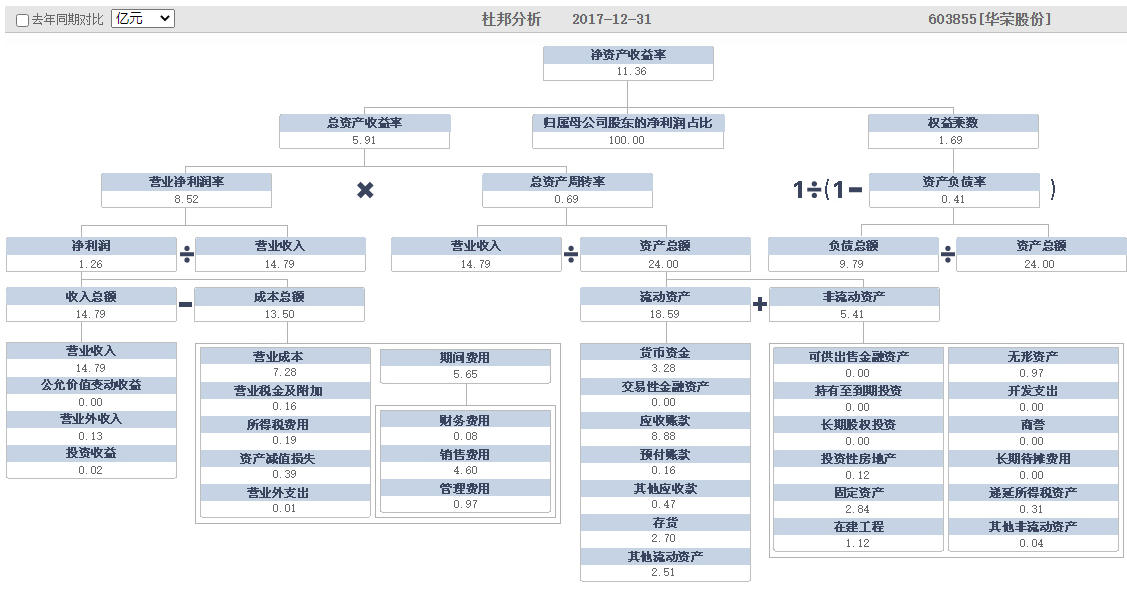

对比下2014年的杜邦和2017年的杜邦。

| 事项 | 2014年 | 2017年 | 下降值 | 百分比 |

|---|---|---|---|---|

| 营业利润率 | 11.15% | 8.52% | 2.63% | -23.59% |

| 总资产周转率 | 82% | 69% | 13% | -15.85% |

| 资产负债率 | 60% | 41% | 19% | -31.66% |

可以看到,roe的下降是全方位的,营业利润,总资产周转率,资产负债率都有不同程度的下载。

2014年到2017年,营业利润率为什么下降?

来看营业利润率,营收从14年的13.69增长至17年的14.79,值增长了约1亿,但是成本从14年的5.98增长至17奶奶的7.28,值增长了约1.3亿。成本增长略高于营收,导致营业利润率下降。

所以,营业成本为啥答复增长?原材料还是啥?

在17年的年报中,做出了如下解释

公司营业成本增幅高于营业收入增幅,且综合毛利率较 2016 年减少 3.9 个百分点,主要系光

伏工程 EPC 总承包业务占比上升,且毛利率较 2016 年减少 13.89 个百分点所致。

以及

(1)本年度光伏工程 EPC 总承包各项成本较 2016 年增幅较大,主要系:1)因公司加大市场

推广力度,且公司品牌在行业中影响力不断提升,公司本年度光伏工程 EPC 总承包收入较 2016

年增长 52.69%;2)因行业政策支持补贴力度逐步下降,市场竞争加剧,公司本年度光伏工程 EPC

总承包毛利率较 2016 年减少 13.89 个百分点。

那么,光伏工程epc是个啥东东?

通义千问的回答如下

1 | 光伏工程EPC,全称为“光伏工程设计-采购-施工”(Engineering, Procurement, and Construction),是指在光伏电站建设过程中采用的一种项目执行模式。在这种模式下,EPC承包商负责整个光伏电站项目从头到尾的全部工作,包括但不限于: |

如何赚钱?

主要赚的貌似就是成本差价费?

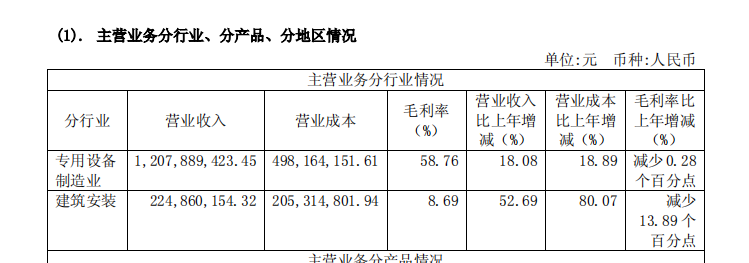

可以看到,建筑安装就是光伏epc项目,毛利只有8.69%,而主营的防爆的业务方面,毛利则有58.76%。

建筑安装在成本占比25%的情况下,营收只占15.65%,属实不怎么赚钱。

华荣何时进入的?

年报中也有提及

1 | 自 2015 年起,公司逐步进入光伏新能源领域,属于积极探索其他与公司主营业务相关的具有 |

总的来说,营业利润率的下降,是因为华融从15年起扩展进入了光伏epc工程业务,而光伏epc业务为低毛利业务,同时从14年到17年光伏业务增长导致的。

2014年到2017年,资金周转率为什么下降?

通过杜邦分析14年和17年,营业收入从14年的13.69增长至17年的14.79,值增长了约1亿,8%,但是资产总额从14年的17.23增长至24亿,增长了39.29%,可以得出初步结论:资金周转率的下降是因为资产总额增长。

那么,资产总额的主要增长是什么呢?

6.77亿增长里面,主要的,货币资金增长了1.76,应收账款增加了1.13,其他流动资产增加了2.51亿,在建工程增加了1.1亿。

货币资金增加主要是报告期内公司首次公开发行股票筹资所致,17年上市的,募资了5.65亿。

要是扣除这5.65亿,资产总额似乎只增长了1.1亿,那么资金周转率似乎没怎么下降。

应收账款方面,正常业务增长。

其他流动资产增加主要是报告期内公司以闲置募集资金购买理财产品所致;其实就是买了2.5亿的理财产品。直白点,上市募资的资金,没地方花,就先买了理财产品了。

在建工程增加主要系报告期内基建项目继续增加投入所致;

而1.1亿里,在建工程为厂房扩建及其他工程,具体是个什么东西,没有说明。

从在建工程方面,似乎是扩产了,但是营收为提升。

结论:资金周转率的下降主要因为当年进行了上市募资5.65亿,导致资产增加,进而导致资金周转率下降,扣除募资部分,其他的下降主要为:1. 营业收入的下降,2.资金的积累。

2014年到2017年,负债率为什么下降?

资产负债率的下降,负债总额从14年的10.36亿下降至9.79亿,但是总资产从17.23亿增长至24亿,下降的原因是分母总资产增加了,可以认为是被动的下降。

2017年之后,又做了什么,roe逐步回归?

继续从杜邦分析17年和23年的区别。

首先是营业利润率,从17年的8.52%增长至14.63%

其次是总资产周转率,这一部分没怎么变,17年是0.69,23年是0.72.

最后是负债率,从17年的41%增长至57%。

看起来是双轮驱动,效率的提升和杠杆。

2017年到2023年,营业利润率的提升是因为什么?

继续看杜邦分析,成本端23年几乎是17年的2倍,不管是成本总额,期间费用,销售费用,基本都是2倍,无其他异常增长数据,可以认为成本增长了2倍。

看收入端,从14.79增长至31.97,23年是13年216%,而这多出来的16%,也就造成了净利润23年是13年的370%,也是营业利润率提升的原因。

那么,是增效还是降本导致的?因为成本端各成本所占比例没有变化,个人倾向于增效导致的应收快过成本增长。

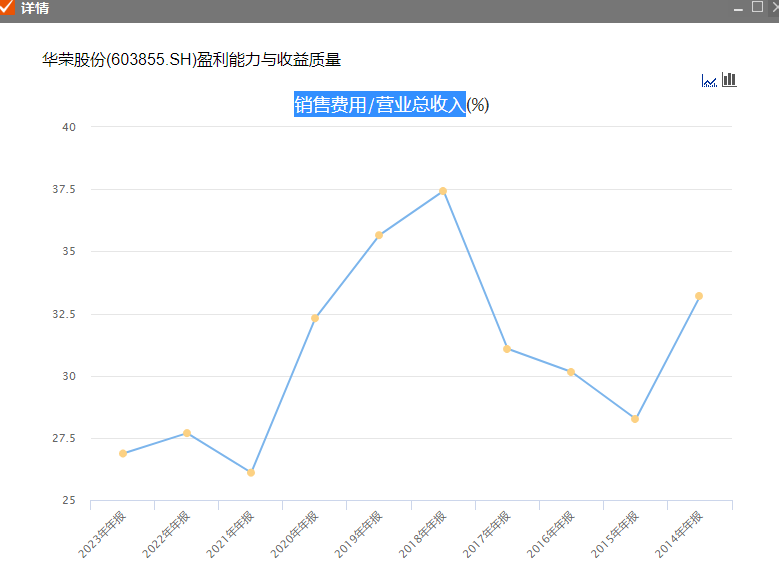

通过销售费用,可以看到,17年到23年整体是下降的。

销售费用率的下降,可能的原因有

- 效率提升 优化销售流程:企业可能通过改进销售流程,提高销售团队的效率,减少不必要的开支,如减少无效的市场营销活动。

- 规模经济 销售量增长:随着销售量的增加,固定销售成本被更大的销售额分摊,导致销售费用率下降。

- 产品结构改变:高利润率产品的销售增加:如果高利润产品占比提高,即使总销售费用不变,销售费用率也会下降

- 市场环境:行业竞争格局变化:市场竞争减弱,企业可能不需要花费那么多来维持市场份额。

这里,暂无无法得出结论。。。先留个记号。

2017年到 2023年,负债率为什么提高?

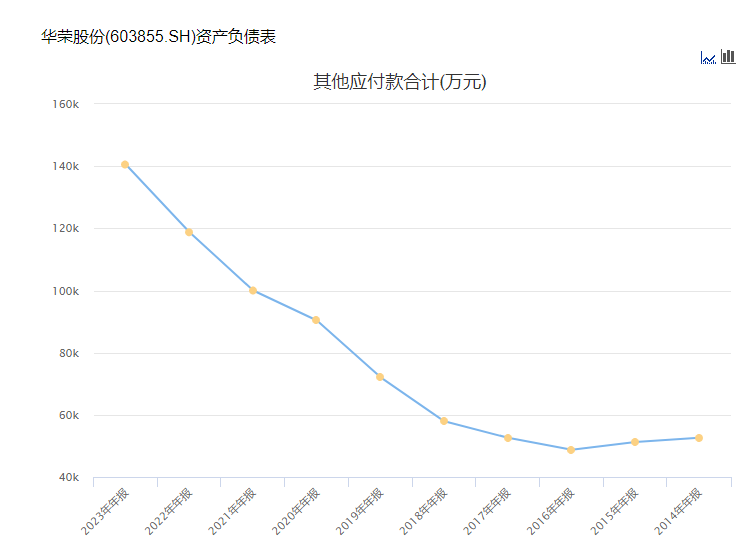

主要就是负债从9.79亿提高到了26.09亿。

通过查看23年资产负债表,流动负债25.8亿,非流动负债2.57亿,大头在流动负债。

流动负债里,其他应付款14亿,占大头。

通过上图可以看到,从2017年的5.26亿,增长至14.05亿,增长迅猛。

那么,这个其他应付款是个什么东西?

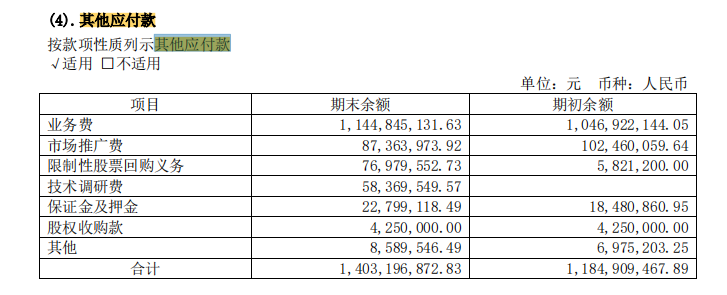

在财报中可以看到,主要为业务费。

那么,业务费是什么?年报中提到的。

公司管理层根据与业务发展商签订的框架协议,按照业务

费计提政策,以业务发展商协助实现的含税销售收入为基

础,在考虑相关产品参考价、管理服务费、坏账准备金等

计算项目后确认。并按照业务费支付政策,结合相关客户

应收款项回笼情况进行业务费的支付。

其他的有息负债这些倒是变化不大。

总结

华荣股份的roe长期可以维持在20%,可以认为是一家非常优秀的细分行业龙头,其roe核心竞争力来自于营业净利润率,属于高毛利公司。

未来,赛道不出意外,可以继续保持优秀。